Как узнать налог на квартиру в 2019 году по адресу оналйн

Как только человек устраивается на рабочее место, у него появляются различные обязательства. Закрытие налогов считается одним из них. Помимо этого, налогами облагается разного вида имущество, квартиры, машины и так далее.

Несложно понять, что не всегда, получается, собственноручно вычислить размер налога на недвижимое имущество. Поэтому возникает закономерный вопрос, как узнать налог на квартиру без лишних хлопот.

Как узнать налог на квартиру

Чтобы разобраться с проблемой, нужно сначала узнать, где можно посмотреть информацию о налогах. В 2019 году все данные по налогам, можно проверить:

- в территориальных отделениях налоговой организации или на сайте ФНС России;

- на официальном сайте – госуслуги;

- в службе судебных приставов.После выбора одного из трех вариантов, можно решать, что делать дальше.

ФНС

Изначально, размеры подобного налога можно узнать из платежного документа, который работники налоговой службы каждый год присылают владельцам жилья.

ВНИМАНИЕ! Чаще всего квитанция с суммой налога за жилье приходит раньше времени, чтобы у собственника имущества было время для своевременной оплаты.

Если документ из территориального отделения ФНС по каким-то причинам не пришел к нужному адресату или был им потерян, владелец квартиры может узнать сумму, используя другие уловки.

К примеру, чтобы просмотреть размер налога на жилье, можно лично обратиться в отделение ФНС, предъявив удостоверение личности и назвав сотрудникам адрес прописки. Здесь же, в этой организации, можно получить квитанцию на оплату налога.

Следующий способ для получения информация – это позвонить в территориальное отделение ФНС России, относящееся к вашей прописке, по телефону.При звонке необходимо назвать все персональные данные собственника квартиры и адрес жилья. Работники налоговой инспекции проконсультируют о наличии и размере задолженности.

Третий вариант — воспользоваться сайтом налоговой инспекции. Задолженность по любым налогам можно проверить в личном кабинете. Однако необходимо помнить, что первичный доступ к кабинету доступен только после личного визита собственника в налоговую службу.

Так, чтобы первый раз войти в личный кабинет, клиентам необходимо с паспортом заранее посетить подразделение ФНС для получения кода, открывающего доступ к порталу. Многих людей, конечно, расстраивает необходимость личного посещения организации, но это нужно сделать.

Единый портал Госуслуги

Чтобы узнать размер налога на недвижимость, требуется перейти на портал gosuslugi.ru и занести в открытые поля нужные данные – ФИО и специальный налоговый номер. На портале госуслуги можно вдобавок распечатать квитанцию для оплаты налога. Вот так просто по адресу онлайн портала можно сделать столько сложных манипуляций.

ФССП

Банк производств ФССП содержит сведения обо всех просрочках и налогах, взыскание которых передается приставам-исполнителям.

Чтобы узнать задолженность, человеку потребуется зайти на портал Службы судебных приставов. Преимущество применения подобных порталов ФССП для поиска информации состоит в том, что можно мгновенно получить данные из базы исполнительных производств конкретного региона.

ВНИМАНИЕ! Собственнику, не выполнившему обязанность по выплате налогов, потребуется занести свои персональные данные в открытые поля для получения сведений о задолженности.

Не забывайте о том, что в базе исполнительных производств службы приставов есть сведения только по просроченным налоговым задолженностям. Если вы не нашли то что искали, это вовсе не означает, что задолженности нет.

Получается, интернет-ресурс ФССП не так полезен, как другие варианты, хотя сведения здесь, в отличие от порталов ФНС и госуслуги, можно получить без авторизации буквально за две минуты.

Телефоны и банкинг

Не стоит забывать про легкий и надежный способ получения сведений с помощью телефона. Простой звонок не позволит узнать много информации о налоге, но работники не скроют:

- срок зачислений средств на счет региональной службы;

- порядок исчислений;

- как отправляются квитанции.

Держателям карточек или специальных счетов в банках, предоставляют услуги на их официальных ресурсах.

Клиент банка тоже должен иметь персональный кабинет, там после выбранной функции будет отображена картинка платежей с указанной суммой взноса. Механизм работы на всех сайтах однообразен, чтобы людям было проще ориентироваться.

Клиент банка тоже должен иметь персональный кабинет, там после выбранной функции будет отображена картинка платежей с указанной суммой взноса. Механизм работы на всех сайтах однообразен, чтобы людям было проще ориентироваться.Каждое финансовое учреждение получает свой процент за оказание услуг, они не создают особых сложностей своим клиентам, обеспечивают скорость в плане выполнения финансовых манипуляций.

- вписать в поисковике нужный портал;

- подготовить документацию для быстрого поиска, удостоверение личности, ИНН;

- занести логин с паролем для регистрации;

- написать реквизиты;

- в окошке по налогам нажать вкладку, указывающую на долги.

Эта услуга предоставляется в считанные секунды, так как банки связаны с общей базой информации.

ВАЖНО! Многим людям, которые имеют свои электронные кошельки давно известно, как легко производятся платежи. Создатели систем Вебмани и Яндекс, позаботились о своих клиентах, дали время по достоинству оценить удобную работу с финансовыми операциями без очередей и проблем.

После этого будут открыты разные возможности:

- пополнение из любых источников;

- привязка любой карточки банка;

- автоматическое осуществление платежей;

- проверка задолженности по коммунальным услугам или налогам.

В графе по налогам потребуется записать номер ИНН и нажать проверку. После результата будет объяснено, что делать дальше и как оплатить долг.Оплатить налоговую задолженность можно на всех технических средствах открытых человеку:

- используя средства интернет кошельков;

- картами банка;

- в кассах банка;

- в терминале;

- на сайте Госуслуги;

- на официальном портале любого банка, если там открыт расчетный счет.

Каждый налогоплательщик должен помнить, если не пришло письмо по адресу, это не причина для расстройства. Ведь существует множество способов узнать нужную информацию самостоятельно.

Кому положены льготы

В России предусмотрены различные поощрения, возвраты и льготы. Одна группа граждан вообще освобождается от имущественных налогов. Чтобы попасть в эту категорию, человеку потребуется официальное подтверждение статуса.

Не платят налоги за жилье следующие лица:

- несовершеннолетние владельцы;

- пожилые;

- инвалиды;

- ветераны;

- получившие орден Славы;

- большие семьи.

Льготой могут воспользоваться люди на одну квартиру или дом. Разрешается воспользоваться государственной дотацией пожилым людям при наличии одной квартиры (дома) и дачи. Налоговая ставка несет в себе следующие критерии при индивидуальном расчете основной суммы:

- тип дома;

- размер площади;

- время застоя;

- кадастровая стоимость.

Стоимость по кадастру, это новый критерий. Ранее расчет проводился по инвентаризационной оценке сооружения, он проверялся коэффициентами. Показатели поменялись, поэтому необходимо заранее узнавать, чтобы не стала записанная в квитанции сумма налога, неожиданной проблемой.

Расчетные способы в порядке налогообложения идентичны для домов, купленных квартир и собственности, приобретенной посредством приватизации. Последний момент причислен также к переходу имущества в личное владение от государственных или муниципальных служб. Собственник после получения прав, обязан подумать об уплате налога.

ВНИМАНИЕ! Благодаря межведомственному взаимовоздействию все регистрационного типа сведения переходят в ФНС от Росреестра.

Бумажные квитанции могут не приходить жильцу из-за регистрации в Госуслугах, ему будет присланы сведения в электронном виде на сайте, там же можно получить и распечатку.

ukaz.wiki

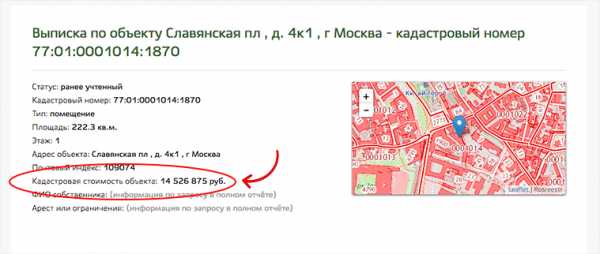

Узнать кадастровую стоимость недвижимости по адресу или кадастровому номеру

Стандартный поиск

или

Поиск по адресу (расширенный)

Найти объект >

Где найти кадастровый номер объекта:

Кадастровый номер выглядит вот так: 78:50:0605012:123 и его можно найти в документах на недвижимость, выписке ЕГРН,кадастровом паспорте, в «Зелёнке» на дом, участок, квартиру и т.д. Или попробуйте поиск по условному номеру

Св-во о регистрации права:

Выписка из ЕГРН / ГКН/ Договор / Наследство:

План БТИ / Кад. Паспорт:

Субъект:

— Выберите субъект -Алтайский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская А.обл.Забайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский крайКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМоскваМосковская областьМурманская областьНенецкий АОНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика КрымРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная ОсетияРеспублика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСанкт-ПетербургСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский крайХанты-Мансийский АОЧелябинская областьЧеченская РеспубликаЧувашская РеспубликаЧукотский АОЯмало-Ненецкий АОЯрославская область

Район:

—

Населенный пункт:

—

Тип улицы:

-УлицаВъездВыселкиГородокДеревняДорогаж/д остановочный (обгонный) пунктЖелезнодорожная будкаЖелезнодорожная казармаЖелезнодорожная платформаЖелезнодорожная станцияПереулокЖелезнодорожный постЖелезнодорожный разъездЖивотноводческая точкаЗаездКазармаКварталКилометрКольцоЛинияМестечкоПроспектНабережнаяНаселенный пунктОстровПаркПереездПланировочный районПлатформаПлощадкаПолустанокПоселок/станцияПлощадьПоселок сельского типаПочинокПочтовое отделениеПроездПросекПроселокПроулокРазъездСадСелоМикрорайонСкверСлободаСтанцияСтроениеТерриторияТрактТупикУчастокХуторШоссеАллеяБульварАалАул

Найти объект >

Кадастровый номер:

Адрес объекта:

Тип:

Площадь:

На учёте с:

Собственник:

Совпадений не найдено… Что делать?Чтобы узнать кадастровую стоимость объекта недвижимости необходимо в поиске указать адрес объекта или его кадастровый номер. Далее перейдите на страницу объекта и в разделе описания вы сможете узнать кадастровую стоимость бесплатно.

Онлайн сервис определения кадастровой стоимости предоставляется бесплатно. Данные запрашиваются из единой

базы на момент обращения. Актуальность информации верна на момент получения.

Как узнать кадастровую стоимость — инструкция

Кадастровая стоимость — это стоимость недвижимости, которая установлена государством в ходе оценки, определенными способами, если не удается дать оценку, стоимость приближена к рыночной. Ниже инструкция, как бесплатно узнать кадастровую стоимость:

1) Вводим в строку поиска кадастровый номер или адрес объекта недвижимости:

2) Внутри страницы, в описании указана официальная кадастровая стоимость недвижимости:

Это самый простой, бесплатный и быстрый способ, чтобы узнать кадастровую оценку своей недвижимости. Если вам требуется получить официальную справку о кадастровой стоимости, для предоставления в суд или другую инстанцию. Заказать справку можно в разделее по ссылке.

Это самый простой, бесплатный и быстрый способ, чтобы узнать кадастровую оценку своей недвижимости. Если вам требуется получить официальную справку о кадастровой стоимости, для предоставления в суд или другую инстанцию. Заказать справку можно в разделее по ссылке.Видеоинструкция — как узнать кадастровую стоимость:

rosreestr.net

Налог на недвижимость физических лиц с 2019 года

Владельцы недвижимости ежегодно оплачивают одноименный налог. В 2018 году, правила его расчета немного изменились. Теперь за базу налогообложения берется кадастровая стоимость, что в ряде случаев крайне невыгодно. Как рассчитывается налог на недвижимость для физических лиц в этом году, существуют ли льготы на него и можно ли не платить, обсудим далее.

Что подразумевают под понятием «налог на недвижимость»

Налоговый кодекс РФ обязует всех собственников недвижимости оплачивать налоги. Как правило, в начале осени происходит рассылка квитанций в виде заказных писем. Каждый владелец должен оплатить причитающуюся по ним сумму налога, размер которого зависит от площади имущества. Это означает, что если квартира принадлежит нескольким лицам, квитанции придут на каждого по отдельности.

Налогом на недвижимость облагаются:

- Квартиры.

- Комнаты в общежитии.

- Частные дома.

- Гаражи.

- Дачи.

- Прочие постройки.

Ставка налога устанавливается на региональном уровне, также как и льготы на его оплату. Она может варьироваться в пределах от 0 до 0,3%. Исходя из этого стоит сделать вывод, что некоторые регионы вправе освободить граждан от начисления налога. Однако, на практике подобного не происходит.

Уплатить квитанцию необходимо до наступления 1 декабря. Оплата происходит за предыдущий период. Это значит, что в 2019 году, собственники недвижимости будут оплачивать налог за 2018 год.

Налог на имущество затрагивает лишь приватизированные квартиры. Граждане, проживающие в муниципальном жилье, оплачивать его не должны.

Предоставление вычета на налог на недвижимость физических лиц

Все физические лица, вне зависимости от финансового благосостояния и статуса, имеют право получить стандартные льготы на выплату налога на недвижимость. Они заключаются в уменьшении площади имущества на определенный размер:

- 20 м.кв. – для квартир.

- 10 м.кв. – для комнат.

- 50 м.кв. – для жилых домов.

Применение вычета возможно только по отношению к одному однотипному объекту недвижимости. Это значит, что если гражданин владеет несколькими квартирами, льгота будет предоставлена только на одну из них.

Кто освобождается от уплаты налога на недвижимость

Отдельные категории граждан полностью освобождаются от уплаты налога на недвижимость. К ним относятся:

- Пенсионеры.

- Инвалиды первой и второй группы.

- Участники боевых действий.

- Инвалиды с детства.

- Герои РФ и СССР.

Список льготников зависит от региона. В связи с этим, гражданину стоит порекомендовать обратится в налоговую службу для выяснения наличия преференций, а также уточнения перечня необходимых для ее оформления документов.

Отметим, что льготники освобождаются от выплаты только одного однотипного вида имущества. Как уже было сказано в предыдущем разделе, если у гражданина 2 квартиры, за одну из них налог не будет начислен, за вторую придется заплатить.

Получить льготу можно только после подачи соответствующей заявки в налоговую службу. Для этого также понадобится предоставить паспорт заявителя, правоустанавливающую документацию на недвижимость, а также бумаги, подтверждающие право на оформление льготы (пенсионное удостоверение, медицинское заключение и пр.).

Как рассчитывается налог на недвижимость

В предыдущие года, при расчете налога на недвижимость, в учет бралась инвентаризационная стоимость. Начиная с 2018 года – кадастровая. Это значение может быть как больше, так и меньше инвентаризационной. При этом, правительство стремится уравнять обе стоимости, во избежании создания спорных ситуаций.

Рассчитать налог достаточно просто, для этого можно воспользоваться следующей формулой:

Налог на недвижимость = (налог, определенный по кадастровой стоимости – налог, определенный по инвентаризационной стоимости) * понижающий коэффициент

Суммы налога определяются на основе площади недвижимости, вычета, стоимости одного квадратного метра и регионального тарифа. Если имущество находится в долевой собственности, налог будет рассчитываться исходя из площади долей, принадлежащих отдельно взятым гражданам.

Использование понижающего коэффициента направлено на постепенный переход к новому методу начисления налога. С каждым годом он будет расти, а в дальнейшем уберется из расчета полностью.

Нужно ли гражданам обращаться в ФНС для начисления налога

Налог на недвижимость начисляется в автоматическом порядке, т.е. собственнику нет необходимости посещать ФНС лично и сообщать сведения о приобретенной недвижимости. Расчет выплат начнется с даты оформления прав собственности. Это значит, что гражданин заплатит только за те месяца, на протяжении которых владел недвижимостью.

Если в полученной квитанции на оплату налога были обнаружены ошибки (к примеру, неправильно указана площадь), гражданину следует собрать документы на недвижимость и посетить близ расположенное отделение ФНС для ее устранения.

Как можно узнать о начислении налога на недвижимость без квитанции

Несмотря на то, что система рассылки заказных писем с квитанциями от ФНС происходит четко, их доставка налогоплательщику может произойти невовремя. В основном это связано с:

- Ошибками в адресе доставки.

- Разными адресами проживания и места регистрации гражданина.

- Потерей письма на почте.

В любом случае, если гражданин знает, что ему должна придти квитанция, он должен постараться выяснить сумму налога, подлежащую оплате и факт ее начисления. Сделать это возможно за счет личного обращения с документами в ФНС, официальный сайт службы или Госуслуги.

Наличие подтвержденного сайта на Едином портале государственных услуг, позволит узнать о всех имеющихся налоговых начислениях, не дожидаясь получения квитанции. Оплатить необходимую сумму, гражданин также сможет в онлайн-режиме.

Почему было принято решение о замене инвентаризационной стоимости на кадастровую

Поступления в госбюджет средств в виде налогов на недвижимость были незначительными, поскольку инвентаризационная цена намного ниже кадастровой. Именно с этим и связан переход на новую методику расчета. При этом, кадастровую стоимость стремятся приравнять к рыночной, а это опять-таки приведет к повышению ежегодных сумм налога.

Стремление увеличить налог будет реализовано и за счет повышения региональных ставок. Сегодня, она не может превысить 0,3%. Однако, в ближайшие года не исключено ее повышение в несколько раз.

Использование кадастровой стоимости при расчете налога вызывает массу сомнений. Дело в том, что на данный момент ФНС будет использовать уже давно не актуальные данные. Как правило, они завышены. Это приведет к значительным переплатам налога со стороны населения.

Снизить сумму налога граждане могут попробовать посредством проведения судебного разбирательства. Как показывает практика, это позволит уменьшить выплаты в среднем на 70%. Однако, доказывать свою правоту придется достаточно долго. Судебное разбирательство потребует существенных финансовых вложений и траты нервов.

Можно ли не платить налог на недвижимость в 2019 году

Не платить налог на недвижимость в 2019 году смогут лишь льготные категории граждан. Остальным придется смириться с квитанциями и заплатить их вовремя. В противном случае, будут применены серьезные меры наказания.

Несвоевременная выплата налога на имущество приведет к начислению пени, а в дальнейшем и штрафа. Если после их назначения, собственник и дальше продолжает отказываться от уплаты средств, дело передается в суд. Как правило, судьи стоят на стороне ФНС. После проведения судебного разбирательства, собственника заставят выплатить не только основную сумму накопившегося долга с пеней и штрафами, но также судебные издержки.

Если предписание суда не будет выполнено добровольно, возможен арест банковских счетов должника и изъятие имущества. Если изымать нечего, гражданина привлекут к исправительным работам.

Подведем итоги

Собственники имущества обязаны оплачивать налог на недвижимость. Избежать выплат смогут лишь льготные категории граждан. В 2019 году, при расчете налога будет использована кадастровая стоимость и понижающий коэффициент. Итоговая сумма выплат, сравнительно с предыдущими годами, увеличится. Если гражданин не согласен с кадастровой ценой, он может затребовать ее снижение в судебном порядке.

773

Поделиться ссылкой:

Похожее

Правоприменительная практика и законодательство Российской Федерации меняется достаточно быстро и информация в статьях может не успеть обновиться. Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонамили заполнив форму ниже.law-fm.ru

Как узнать, какой налог на квартиру надо заплатить в 2018 году?

В этой статье я расскажу, как узнать и оплатить задолженность по налогам на квартиру.

В обязанность гражданина входит своевременная оплата налога на недвижимость. Но зачастую мы не в курсе о наличии неоплаченного долга.

Сумма налога подсчитывается налоговой службой. Уведомление отправляется плательщику не менее чем за 30 дней до срока уплаты налога. Вручается оно лично гражданину или отправляется по почте, электронной почте. Однако документ может затеряться, а несвоевременная оплата грозит штрафными санкциями. Но у гражданина есть возможность узнать о сумме сбора самостоятельно. Для этого существует ряд способов.

Самостоятельное обращение в налоговые органы

Надо прийти в инспекцию, взяв паспорт и ИНН (идентификационный номер налогоплательщика). Консультант подробно расскажет о сумме долга и о способах его уплаты. Если сумма большая, вы можете подать заявление об отсрочке. Она предоставляется на срок до 1 года.

Основания предоставления отсрочки

- тяжелое финансовое положение;

- сезонный характер работы;

- большая вероятность банкротства, если налоги придется уплатить немедленно.

Узнаем о долгах в онлайн-режиме

Сайты, где содержатся сведения

- Портал государственных услуг. Необходимо сначала зарегистрироваться, а потом найти раздел «Проверка налоговых задолженностей». Там вводится имя, фамилия и ИНН. Система выдаст актуальные сведения;

- Портал ФНС (Федеральной налоговой службы). Однако зарегистрироваться на нем не так просто. Сначала нужно обратиться с заявлением в налоговый орган о получении регистрационной карты с логином и паролем. Либо необходимо наличие стандартной электронной карты или специализированной подписи электронного образца. Чтобы получить ее, обращаются в аккредитованный госцентр Минкомсвязи РФ. Зато после регистрации вам будет доступна вся информация по вашей налоговой истории за последние 3 года;

- Портал Федеральной службы судебных приставов (ФССП). Регистрация там не требуется. Нужно перейти в отдел «Узнать о долгах» и ввести ФИО и дату рождения. Но разузнать вы там можете только о задолженностях, которые уже подлежат взысканию. То есть суд состоялся и решение принято.

Выясняем задолженность по фамилии

Зная только фамилию или ФИО, узнать сведения затруднительно. Сложно идентифицировать человека среди его полных тезок. Дополнительно обычно требуется дата рождения и ИНН.

Единственный сайт, где могут предоставить сведения — портал ФССП. Но, как было сказано выше, вы увидите только долги, принятые к взысканию через суд.

Узнаем размер задолженности по ИНН

- С помощью портала госуслуг и сайта ФНС. Необходима регистрация. Через эти ресурсы вы можете также сразу уплатить налог. Нужно заполнить форму по оплате налогов, выбрать банк, с помощью которого будет проведен платеж. Сервисная служба сайта перенаправит вас на сервис банка. Также квитанцию можно распечатать и оплатить лично в банке или на почте;

- С помощью Сбербанк-онлайн. Надо открыть личный кабинет. Необходимо получить карту Сбербанка. Зайдя в кабинет, надо найти в списке платежей «Федеральная налоговая служба». Затем услугу «Поиск задолженностей по ИНН». Появится необходимая информация, сбор можете сразу оплатить;

- Используем систему «Яндекс-деньги». Нужно завести кошелек. Делается с помощью простой регистрации. Находим вкладку «Налоги: проверка задолженностей», вводим ИНН и получаем информацию. Задолженность также можете сразу уплатить.

Обязательная регистрация на данных ресурсах производится в целях вашей личной безопасности. Существуют также сторонние (негосударственные) ресурсы, где предоставляется информация по ИНН без регистрации. Но они не всегда предоставляют достоверную информацию и не гарантируют защиту ваших личных данных. Стоит ли ими пользоваться – решать вам.

Выясняем о долге по адресу

Здесь также могут помочь порталы госуслуг и ФНС. Но только по адресу информация не дается. Нужно знать еще как минимум ФИО гражданина.

Узнаем о долге через терминал Сбербанка

Услуга доступна не во всех терминалах. Нужно ввести серию и номер паспорта или ИНН и на экране появится информация. Налог можно сразу оплатить.

nalogovaya.info

ᐉ Как узнать налог на квартиру в 2019 году по адресу — Юрист поможет

Как узнать, какой налог на квартиру надо заплатить в 2019 году

- С помощью портала госуслуг и сайта ФНС. Необходима регистрация. Через эти ресурсы вы можете также сразу уплатить налог. Нужно заполнить форму по оплате налогов, выбрать банк, с помощью которого будет проведен платеж. Сервисная служба сайта перенаправит вас на сервис банка. Также квитанцию можно распечатать и оплатить лично в банке или на почте;

- С помощью Сбербанк-онлайн. Надо открыть личный кабинет. Необходимо получить карту Сбербанка. Зайдя в кабинет, надо найти в списке платежей «Федеральная налоговая служба». Затем услугу «Поиск задолженностей по ИНН». Появится необходимая информация, сбор можете сразу оплатить;

- Используем систему «Яндекс-деньги». Нужно завести кошелек. Делается с помощью простой регистрации. Находим вкладку «Налоги: проверка задолженностей», вводим ИНН и получаем информацию. Задолженность также можете сразу уплатить.

Способы расчета налога на квартиру: нюансы и правила

Согласно действующим нормам, налог на недвижимость граждане заплатят до 01 декабря следующего года. То есть налог на имущество физических лиц в 2019 году вносится за налоговый период – 2017 год. До 01 декабря года следующего необходимо будет внести налоговый платеж по сборам за год 2019.

Налог на имущество физических лиц

- Герои России и Советского Союза, награжденные орденом Славы трех степеней.

- Участники Великой Отечественной и Гражданской войн, а также иные военнослужащие, пережившие другие военные действия, проводимые в целях защиты Советского Союза. К этой же категории льготников относятся разведчики и другие лица, проходившие службу в военных штабах и прочих учреждениях, входящих в состав армейских частей.

- Ветераны — участники боевых действий.

- Наемные военные, служившие в частях Советской Армии и Военно-морского флота, а также штатные сотрудники военных штабов, входящих в состав армии во время Великой Отечественной войны, в том числе служащие органов внутренних дел и госбезопасности.

- Жители населенных пунктов, участие в защите которых в период 1941-1945 гг. дает право на льготную пенсию.

- Граждане, пострадавшие вследствие радиационной катастрофы в Семипалатинске.

- Лица, отдавшие военной службе не менее 20 лет и уволенные в запас по причине достижения максимального возврата.

- Участники испытаний ядерного оружия, а также ликвидации аварий, связанных с применением ядерных установок на объектах стратегического значения.

- Лица, потерявшие кормильца в ходе прохождения им военной службы.

- Граждане, получающие государственное пособие по достижению ими пенсионного возраста: 55-ти лет — для женщин и 60-ти — для мужчин.

- Военные, служившие в Афганистане и прочих зонах боевых действий с целью регулирования военных конфликтов на территориях других государств.

- Лица, утратившие здоровье вследствие радиоактивного облучения в местах проведения испытаний или военных учений с применением ядерных установок.

- Члены семей военнослужащих, погибших во время исполнения служебного долга.

- Граждане, занятые творческой деятельностью, работающие в специально оборудованных для такого рода занятий помещениях. Например: ателье, студии, картинные галереи, библиотеки, музеи, выставки и др.

- Собственники строений площадью до 50 кв. метров, возведенные на участках, предоставленных для садоводства, огородничества и прочего подсобного хозяйства, результаты которого используются в личных целях.

Налог на квартиру в 2019 году по кадастровой стоимости

По мнению экспертов, расчет налога на недвижимость при помощи определения кадастровой стоимости жилья является неточным. Ведь, зачастую подобные расчеты существенно завышают сумму налога, которую собственник обязан уплачивать ежегодно. Стоит отметить, что оценку кадастровой стоимости производили еще в период до наступления экономического кризиса в стране 2014 года. Не стоит забывать и о том, что при выборе данной методике не были учтены различные факторы, которые могут влиять на конечную стоимость недвижимости.

Как узнать какой налог начислен за квартиру в 2019 году

Максимальная величина ставки ограничена следующими пределами: Ставка налога на имущество Объект налогообложения 0,1% Жилые дома, квартиры и комнаты (в том числе недостроенные) Единые недвижимые комплексы при наличии в их составе жилых помещений Машино-места и гаражи Строения площадью до 50 кв.

Узнать налог на квартиру по адресу онлайн

- подразделение налоговой службы определенного региона;

- официальный сайт ФНС РФ;

- Единый портал государственных услуг;

- Федеральная служба судебных приставов. Информация в данную службу поступает в том случае, когда налоговая задолженность не была погашена в определенные сроки.

Как узнать задолженность налога на квартиру

Итак, как узнать налог за квартиру? Обязанность по уплате налога на жильё и иную недвижимость распространяется на всех резидентов России. В целях налогообложения в качестве резидентов признаются все граждане, иностранцы, а также лица, не имеющие гражданства, обладающие недвижимостью на территории России.

Как посмотреть свой налог на недвижимость

По закону государство устанавливает налог на движимое и недвижимое имущество. Оплачивать его необходимо каждый год до указанного числа, чтобы ответственные органы не начислили за неуплату или просрочку штраф. При этом не имеет значения, используется данная собственность или стоит без дела, что особенно актуально для земельного участка. В качестве плательщика может выступать не только человек с русским гражданством, но и иностранный гражданин, а также лица без гражданства.

Налог на недвижимость в 2019 году

В свою очередь кадастровая оценка учитывает намного больше факторов. Так, она включает район, в котором расположена недвижимость, его близость к социально значимым объектам, благоустроенность придомовой территории, инфраструктуру и т.д. Определять кадастровую стоимость должны независимые эксперты, причем обновлять показатель владельцы недвижимости должны раз в 5 лет.

Налог на недвижимость 2017 для физических лиц

Для начала нужно рассчитать площадь помещения, с которой будет взиматься налог. Например, необлагаемая часть для дома – 50 кв.м., для квартиры – 20 кв.м., а для комнаты – 10 кв.м. То есть, вам следует из площади собственности вычесть необлагаемую часть. К примеру, площадь квартиры составляет 54 кв.м. С вычетом площадь составит 34 кв.м.

svoijurist.ru

Как рассчитать налог на квартиру 2019: по кадастровой стоимости

Загрузка…Как рассчитать налог на квартиру – актуальный вопрос для многих граждан. Ведь согласно действующему законодательству, жители должны платить налог на имущество. Причем это касается не только квартиры, но и частных домов, коттеджей, построек, в том числе помещений для производства, мест для парковки. То есть налог необходимо заплатить за недвижимость. Он уплачивается гражданином, который является владельцем (имеет право собственности) и использует объект. Не имеет значения, проживает он в квартире или нет, налог обязан заплатить в соответствии с действующим законодательством.

Порядок расчета

Владелец квартиры не принимает участие в расчете. Он осуществляется исключительно компетентными органами. После расчета имущественного налога человек получает соответствующее уведомление. Как только это происходит, у гражданина есть определенный срок, чтоб рассчитаться с государством за право собственности.

Уведомление присылается несколькими способами:

- Почтой. Гражданин получает заказное письмо, в котором указана точная сумма для уплаты налога.

- Посредством Интернета. Документ высылается либо на электронную почту гражданина, либо в его личный кабинет на сайте налогового органа. Конечно, второй вариант актуален в том случае, если человек зарегистрировал личный кабинет.

Есть ряд нюансов, которые стоит учесть. Во-первых, если есть регистрация в личном кабинете на сайте налогового органа, то уведомление автоматически посылается туда. Если гражданин желает получить его почтой, нужно отправить соответствующий запрос. Во-вторых, порядок расчета налога осуществляется на основе важнейшего документа – нормативно-правового акта, который принят в данном субъекте РФ. При этом администрация региона может не принимать закон, где прописан порядок расчета. В таком случае первостепенное значение имеет старый документ. Именно на него и ориентируются сотрудники налогового органа при расчете.

Если Вы не получили уведомление, хотя зарегистрированы в системе, и точно знаете, когда именно наступает срок уплаты, то стоит самостоятельно отправить запрос на сайт ФНС. Не нужно забывать, что Вы обязаны заплатить налог. Если уведомление не получено (например, затерялось письмо или случились какие-то другие форс-мажоры), ответственность ложится на гражданина, который не уплатил налог вовремя. Точно рассчитать его поможет справочная служба, которая работает в режиме онлайн на сайте ФНС.

Как самостоятельно провести расчеты?

Несмотря на то, что расчетом занимается сотрудник ФНС, Вы сможете сами это сделать, чтобы заранее знать, сколько нужно платить. Конечно, если будут расхождения, то в любом случае придется платить сумму, которая указана в уведомлении. Налог рассчитывается по кадастровой стоимости.

На самом деле налог на квартиру рассчитывается по простой формуле. От кадастровой стоимости отнимайте налоговый вычет. Полученное число умножается на налоговую ставку и площадь квартиры, которая облагается налогом.

Главное правильно знать кадастровую стоимость. Например, можете обратиться в специальные онлайн-сервисы, либо заказать выписку из государственного реестра. К тому же в помощь гражданину имеются онлайн-калькуляторы на различных сайтах, где автоматически рассчитывается сумма имущественного налога. Если и будут расхождения, то совсем небольшие.

Правда, для эффективного использования онлайн-калькулятора, нужно вводить все первостепенные данные:

- Конкретный вид налогового сбора. В нашем случае налог на квартиру.

- Конкретный период времени, за который Вы платите налог на имущество.

- Местонахождение объекта недвижимости. Сумма может варьироваться в зависимости от субъекта РФ.

- Кадастровые номер и стоимость квартиры. Чуть выше упоминалось, как можно узнать точные цифры.

- Общая площадь участка и доли, которая облагается налогом. Это могут быть две разные цифры.

- Данные о льготах. Если таковых нет, просто оставьте графу онлайн-калькулятора пустой.

- Ставка по налогу. Она зависит от конкретного субъекта РФ.

Как рассчитать ставку?

Зачастую она становится камнем преткновения. То есть из-за того, что человек неправильно рассчитывает ставку, у него не получается точно рассчитать налог. Во-первых, цифра зависит от конкретного региона. Обычно она составляет 0,1 процента. Но администрация области вправе увеличить показатель (но не более чем в три раза), либо вовсе сократить его до нуля. Квартиры относятся к сегменту недвижимости, для которой ставка равна 0,1. Если же недвижимость относится к премиальному классу (допустим, у Вас апартаменты люкс), то ставка вырастает до двух процентов. За дополнительные помещения, в том числе гаражи, необходимо платить налог, рассчитываемый по ставке 0,1 процента.

Совет: ознакомьтесь с перечнем лиц, которые могут претендовать на льготы. Есть определенная категория граждан, которая правительством освобождается от уплаты налогов.Например, речь идет о ветеранах Великой Отечественной войны, людях, которые служили в Афганистане, пенсионеры. Для получения льгот, необходимо обратиться в местную администрацию и представить ей документацию, которая подтверждает Ваше право. Если таковые документы отсутствуют, то Вы будете платить налог.

И помните, что первостепенное значение имеет документ, где указана стоимость налога. Он присылается Вам по адресу квартиры, либо в личный кабинет на сайте ФНС. Другие цифры, полученные Вами, не имеет никакого значения.

Рассчитать налог на квартиру в 2019 году может каждый желающий. Желательно использовать проверенные онлайн-сервисы. Дополнительно можно получить информацию на официальном сайте ФНС. Сотрудники налогового органа проведут точный расчет и заранее скажут, сколько нужно платить за квартиру. Важно уложиться в сроки. Как только Вы получили уведомление, то дается определенный срок. Если он нарушен, последуют штрафные санкции. Лучше их избегать.

Прочтите также: Расчет налога на квартиру по кадастровой стоимости

© 2018, Про сад и дом. Все права защищены.

Загрузка…prosadidom.ru

Расчет налога на недвижимое имущество физических и юридических лиц в 2018, 2019 году

С 1 января 2017 года на территории РФ начинает действовать новая система налогообложения на жилые объекты недвижимости, сюда входит квартира, дом, коттедж, земельный участок. Если ранее налог насчитывался по методике БТИ, то с этого года налог рассчитывается по рыночной, кадастровой стоимости на основании адреса.

Теперь простым гражданам придется отдавать в десять раз больше личных денег государству. Если нет денег, чтобы оплачивать налог, власти предлагают продавать квартиру и искать более доступный вариант или снимать жилье. Конечно, принятие этого закона вызвало волнение среди простых граждан, ведь как должны оплачивать кадастровый налог пенсионеры и малоимущие граждане РФ.

УЗНАТЬ КАДАСТРОВУЮ СТОИМОСТЬ ПО НОМЕРУ ИЛИ АДРЕСУ

!

- Узнать кадастровую стоимость земельного участка по кадастровому номеру

- Узнать кадастровую стоимость квартиры по адресу согласно данным РОСРЕЕСТРА

После определения кадастровой стоимости квартиры, участка вы можете прейти к пункту расчета налога, для этого следуйте шагам в форме, ее нужно полностью заполнить.

Расчет налога на недвижимое имущество, налог на квартиру, землю и имущество физических лиц за 2018, 2019, 2017 год.

Переход на новую систему налогообложения, буквально, поверг в шок россиян. Если раньше налог начислялся по системе БТИ, то с 1 января 2017 расчет происходит по кадастровой стоимости. Органы местного управления утверждают, что такой налог введен для социального равенства, якобы, так называемый, налог на роскошь. Однако на деле все иначе, первыми кто ощутят значительный удар по карману, станут представители среднего класса, а совсем не люди с достатком. На фоне роста услуг ЖКХ, сокращения рабочих мест и инфляции, такой поворот событий может привести к настоящему апокалипсису.

!

Как оспорить кадастровую стоимость и снизить налог.

Рассчитывать налог по кадастровой стоимости с начала 2017 года начали в 26 регионах РФ. В ближайшие пять лет планируется полный переход на такую систему налогообложения. Первыми, кто начали платить налог по новой системе стали жители Москвы, Самарской области, Татарстана, Камчатки, Вологодской области.

Если сравнивать налог БТИ и налог кадастровый, то с приходом нового, сумма налога увеличивается в десять раз. Радует одно, что подниматься налог будет постепенно. В первый год он вырастит в 2,5 раза, далее в 1,6 и 1,3, и так включительно до 2020 года.

Формула расчета кадастрового налога

Есть ли льготы на уплату налога по кадастровой стоимости ?

Существует категория людей, которая попадает под льготы:

- Участники ВОВ;

- Пенсионеры;

- Герои Советского Союза;

- Инвалиды 1 и 2 группы;

- Чернобыльцы;

!

Здесь следует сразу сказать, что льгота распространяется на один объект. Если у пенсионера есть вторая квартира или вторая дача, то за последующие объекты налог придется платить в полном объеме.

Видеоинструкция от Росреестра: как узнать кадастровую стоимость

Представители властей говорят, что сегодня налог еще сопоставим с суммой уплаты коммунальных услуг, а значит, сумма не так заметна и по карману людям со средним достатком. Но в 2020 году эту сумма станет равна годовой плате за коммунальные услуги, тогда людям придется задумываться над вопросом поиска нового жилья вплотную.

В связи с новым налогом на имущество, застройщики начали значительно уменьшать площадь жилых объектов.

Если налог вызывает такое недовольство, возникает вопрос, с какой целью его изменили?

Представители власти говорят, что подобная система начисления налога актуальна во всем мире. Ранее в России расчет на недвижимость исходил из остаточной стоимости, а не из рыночной. Главной целью перехода на кадастровый учет является желание прировнять оценочную стоимость жилого объекта и рыночную.

Людей продолжает волновать, насколько прозрачна такая система налогообложения и как она происходит. Оцениваться жилищный объект будет, исходя из места расположения, состояния помещения и ряда других объективных факторов, которые входят в систему рыночной оценки.

Учитывая, что стоимость недвижимости значительно падает, предпринимаются меры, которые должны защитить права граждан РФ. В противном случае им придется платить те суммы на недвижимость, которые были актуально в докризисный период.

Как обжаловать кадастровую стоимость земельного участка или квартиры ?

Также граждане получили возможность обжаловать кадастровую стоимость в суде, если они посчитают, что она не соответствует действительности.

Такая процедура достаточно трудоемкая и потребует денежных затрат.

В первую очередь, необходимо обратиться в структуры, которые занимаются исчислением кадастрового расчета, если там гражданин получает отказ, необходимо подавать жалобу в суд.

В условиях спада на недвижимость должны быть предложены альтернативы такому закону, иначе человек становится заложником ситуации, ведь часто кадастровая оценка в десятки раз превышает реальную рыночную стоимость. Человек не может избавиться от недвижимости, даже сдача в аренду не способна окупить кадастровой налог.

К сожалению, когда в нашей стране принимаются непопулярные законы, власти ссылаются на опыт зарубежных коллег, однако всегда забывают о других зарплатах и пенсиях, которые получают люди в той же Европе и США.

Калькулятор кадастровой стоимости

online-resource.ru